העזרה של כספית

450. דו"ח מקדמות מס

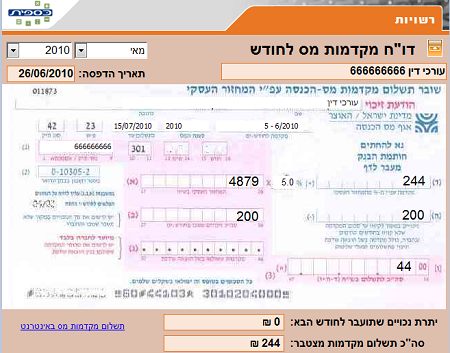

כספית מציגה את דו"ח מקדמות המס כפי שיש למלא אותו.

את אחוז המקדמות שיש לשלם יש למלא במסך פרטי העסק בהתאם לפנקס שיש ברשותך ולבחור האם התשלום הוא חודשי או דו-חודשי. המסך נראה כך:

המסך מכיל את הפרטים הבאים:

· שם העסק, מספר עוסק מורשה והתאריך

· תמונה של מקדמות המס ועליה הסכומים שעליך לרשום בפנקס.

כפתורי הפעלה

במסך כפתורי ההפעלה הבאים:

· שדות לבחירת החודש והשנה של מקדמות המס.

· יתרת ניכויים שתועבר לחודש הבא - אם נוכה לך במקור סכום שעולה על המקדמות שעליך לשלם, אזי יש לך יתרת ניכויים שתועבר לחודש הבא.

· סה"כ תשלום מקדמות מצטבר - סה"כ המקדמות ששולמו מהתחלת השנה הנוכחית.

· יציאה - המסך ייסגר.

· הדפסה - המערכת תדפיס את טופס מקדמות המס כפי שמוצג במסך.

· הצגת תנועות - המערכת תציג רשימת תנועות שלפיה חושבו מקדמות מס. כך תוכל לבדוק שמקדמות המס אכן מכילים את כל התנועות שאתה מצפה להן.

· דו"ח שנתי – המערכת מציגה את פירוט שנתי של המקדמות ששולמו.

הכללים לחישוב מקדמות מס

לידיעתך, הכללים לחישוב מקדמות מס הם:

מחשבים בנפרד את הסכום של הכנסות פטורות ממע"מ: חשבוניות מס, חשבוניות-מס/קבלה וחשבוניות זיכוי (כמובן שחשבונית זיכוי מחושבת כ-"-") שבהן סוג התנועה היה מסווג תחת "עסקאות פטורות ממע"מ".

מתעלמים מחשבוניות אשר הוצאו בהקשר למכירת רכוש קבוע. את הסכום המתקבל יש לעגל לשקל הקרוב.

מחשבים בנפרד את הסכום לפני מע"מ של הכנסות חייבות במע"מ: חשבוניות מס, חשבוניות מס/קבלה וחשבוניות זיכוי (כמובן שחשבונית זיכוי מחושבת כ-"-") שבהן סוג התנועה היה מסווג תחת "עסקאות חייבות במע"מ".

מתעלמים מחשבוניות אשר הוצאו בהקשר למכירת רכוש קבוע. את הסכום המתקבל יש לעגל לשקל הקרוב.

עבור עורכי דין:

יש להוסיף לסכום גם את החיובים של הלקוחות בהוצאות.

במבט ראשון זה נראה מרגיז מאד שמשלמים מס הכנסה על ההוצאות עבור הלקוחות. אבל יש לזכור שלשה דברים:

(1) גובה המקדמות נתון למו"מ עם רשות המיסים ואם הוא נראה גבוה מדי ניתן להקטין אותו ,

(2) גביה עודפת של מס תוחזר לך לאחר הגשת הדו"ח השנתי,

(3) אחת הבדיקות הבסיסיות של הנהלת החשבונות היא השוואה בין המחזור לפי דו"ח מע"מ לבין המחזור לפי דו"ח מקדמות מס. מאחר שההוצאות נרשמות בדו"ח מע"מ הן חייבות להרשם גם בדו"ח מקדמות מס.

יש לצרף את הסכומים מסעיפים (1) ו (2) ואת התוצאה שמתקבלת לרשום בשדה "המחזור העסקי בש"ח" (מסומן באות (א) בפנקס המקדמות).

את הסכום המתקבל יש להכפיל ב % המקדמות ואת התוצאה המתקבלת לרשום בשדה "מקדמה עפ"י ה-% מהמחזור העסקי" (מסומן באות (ד) בפנקס המקדמות).

א. אם נוכה לך מס כנסה על ידי צד ג' בתקופה אליה מתייחס דו"ח מקדמות המס (הערה: הנחיות אגף רשות המסים בישראל בנושא מתירות לך לקזז סכום שנוכה לך במקור רק מול אישור של המשלם. אישור של המשלם הוא ספח צ'ק/העברה בנקאית וכדומה עליהם נרשם הסכום שקוזז. הנחיות אלו אוסרות עליך לקזז מס שנוכה לך במקור ללא אישור מצד ג') אפשר לרשום אותו במלואו או רק את חלקו (לא חובה) בשדה "סה"כ ניכויים שנוכו בחודש/ים" (מסומן באות (ב) בפנקס המקדמות).

ב. סוכמים את השדות המסומנים באותיות (ב)+( ג) ורושמים את הסכום בשדה "ניכויים במקור לקיזוז עד סכום המקדמה שלא קוזזו בחודשים קודמים (בחברה, כולל מקדמה בשל הוצאה עודפת וניכוי מתשלומים לבעלי שליטה" (מסומן באות (ה) בפנקס המקדמות).

יש לרשום בשדה "סה"כ לתשלום בש"ח" (מסומן באות (ו) בפנקס המקדמות) את הסכום המתקבל כתוצאה מההפרש בין שדה (ד) פחות שדה (ה).

הערות:

שדה (ה) מסכם את שדות (ב) ו (ג) אבל מתייחס גם לסכומים מחודשים קודמים אשר לא קוזזו בדוחות הקודמים. כלומר, אם בדוח מקדמות קודם סכום שדה (ה) היה גבוה מסכום שדה (ד) הרי זכותך לקזז רק את הסכום בשדה (ה) השווה לסכום בשדה (ד) (ולרשום בשדה (ו) אפס לתשלום) ואת היתרה העודפת יש להעביר לדוח הבא שיכלול הפרש זה וגם את הסכום לתקופת הדיווח (סיכום שדות (ב) ו (ג)) - (ראה גם סעיף (2) להבהרה נוספת).

הסכום המתקבל בשדה "סה"כ לתשלום בש"ח (מסומן באות (ו) בפנקס המקדמות) חייב להיות גדול/שווה לאפס (0). אם סכום ניכוי-המס גדול מהמקדמה יש לרשום רק את החלק השווה למקדמה (ולרשום בשדה (ו) אפס) ואת היתרה שלא קוזזה להעביר לדוח המקדמות הבא.

אם "גלגלת" ניכוי-מס במקור מחודש לחודש והגעת לסוף שנה ונשארה יתרה שלא קוזזה עדיין שדה (ו) חייב להיות גדול/שווה לאפס (0). המשמעות היא שרק בדו"ח השנתי אותו תגיש למס הכנסה בגין שנת המס תזכה לקיזוז המלא של כל ניכויי-המס.

דו"ח מקדמות מס שנתי

הדו"ח מציג את מקדמות המס ששולמו במהלך השנה.

עודכן או נוסף בגרסה:

<< חזרה לעזרה של כספית